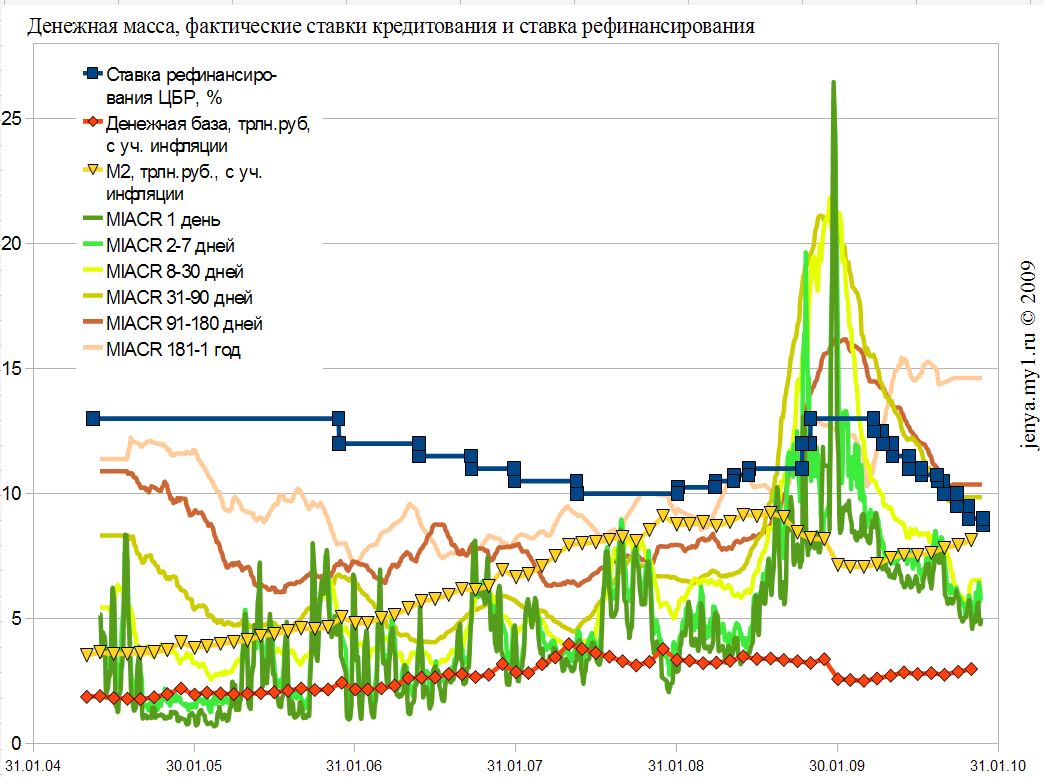

С 28 декабря Центральный Банк России снижает ставку рефинансирования до 8,75 %. Ранее такое решение объяснялось совокупностью макроэкономических показателей и, в частности, инфляцией. При этом ЦБ обещал впредь более осторожно понижать ставки. Однако с той поры, когда ставка была 10,75 она уже была снижена многократно. С точки зрения теории денежная масса должна соответствовать развитию хозяйства для наилучшего его обеспечения при прочих равных факторах. Однако если учесть изменение скорости обращения денег, а она в период спада может снизиться, то даже при незначительном уменьшении производства необходимо значительное сокращение денежной массы. Этот показатель существует в разных вариантах в зависимости от того, что и для каких целей мы считаем деньгами. Например, денежный агрегат М2 представляет собой все наличные и безналичные средства в рублях у резидентов и у организаций, не являющихся кредитными. Тогда деньги безотносительно к тому, где они находятся, то есть с учётом денег у кредитных организаций (КО) отражает денежная база, рассчитываемая в широком определении как сумма всех наличных денег, кроме находящихся в кассах Банка России (БР), корреспондентских счетов и депозитов КО в БР, а также облигаций БР у КО и обязательных резервов. Понятно, что М2 больше связан с хозяйством в целом, а денежная база характеризует сами по себе деньги, в их наиболее несуррогатных формах. На рисунке 1 представлены изменения этих показателей за последние 5.5 лет c учётом инфляции (за базу взята середина 2004 года), при этом видно, что с началом проявления спада хозяйства первой удар почувствовало хозяйство в целом, тогда как денежная база начала сокращаться позднее.

Рисунок 1. Денежная масса, база, ставка рефинансирования и MIACR. Примечание: данные по MIACR сглажены с интервалом от 5 дней по однодневным кредитам до 90 дней по кредитам 90 дней - 1 год. За базу для исключения влияния инфляции взята середина 2004 года. На Рисунке 1 также представлены изменения ставки рефинансирования и ставки MIACR за последние 5.5 лет. Ставка рефинансирования определяется как инструмент денежно-кредитного регулирования, используемый для установления верхней границы процентных ставок на денежном рынке. Устанавливая её размер, БР оказывает влияние на ставки межбанковского рынка, ставки по депозитам и кредитам, предоставляемым КО-ями. MIACR (Moscow Interbank Actual Credit Rate)— это ставка по предоставлению межбанковских кредитов по отобранным коммерческим банкам, взвешенная по объемам совершённых сделок. Она рассчитывается в зависимости от периода предоставления кредита в варианта, указанных в легенде рисунка 1. Видно однако, что фактическая ставка даже на межбанковском рынке превышала ставку рефинансирования, а ставки по кредитам больше 30 дней до сих пор её превышают. В высоких ставках отражается риск, связанный с проведением сделки по предоставлению денег. Он довольно высок даже в перспективе на один день. И это естественно, ведь в период спада, а также обострения спекуляций на рынках активов, когда повышается изменчивость даже на следующий день могут случиться совершенно непредвиденные события. В этом отношении обращает на себя остающийся высоким уровень ставки MIACR по кредитам более 180 дней, несмотря на снижение ставки рефинансирования. Вероятно он связан с ожиданиями увеличения нестабильности в связи с продолжающимся спадом. Следствием же снижения ставки рефинансирования становится то, что примерно на столько же дешевеют краткосрочные заимствования на межбанковском рынке. Тем не менее, доступные большинству заёмщиков процентные ставки остаются весьма высокими. Можно считать фактом, что особенностью хозяйства России является то, что ставка рефинансирования довольно слабо коррелирует со стоимостью кредитов. Но тем не менее Ставка является регулирующим инструментом, одним из элементов политики БР, с помощью которого он может управлять денежно-кредитным процессом. Однако в заявлениях руководства БР в качестве причин изменения Ставки называется не влияние, которое она способна будет оказать с учётом её нового значения, а такие показатели, как инфляция и состояние хозяйства: «Мы приняли, возможно, последнее решение в этом году о снижении ставок на 0,25%. Насколько мы понимаем, динамика макроэкономического развития в начале 2010 года дает нам возможность продолжить этот процесс. У нас есть возможности для дальнейшего снижения ставок, но конкретные решения будут приняты в зависимости от ситуации, сложившейся к тому времени», – заявил первый заместитель председателя Центрального банка России Алексей Улюкаев. А также есть более конкретное описание причин изменения, названный в пресс-релизе ЦБ РФ: "Дальнейшие шаги Банка России по изменению процентных ставок будут определяться развитием инфляционных тенденций, динамикой показателей производственной и кредитной активности, а также состоянием внутреннего финансового рынка". Что касается этих тенденций, то указывается, что за период с 1 по 21 декабря текущего года прирост потребительских цен в России составил 0,4 проц. Годовая инфляция продолжала снижаться и на 21 декабря 2009 г составила 9 проц, а в прошлом году она была 13,5 проц. При этом риск превышения официального прогноза инфляции на 2010 г оценивается как незначительный. Кроме того, в ноябре 2009 г продолжилось увеличение индекса промышленного производства, и впервые за последние месяцы был отмечен рост производства в годовом выражении. При этом значимого улучшения показателей кредитной активности российских банков по-прежнему не наблюдается. Решение о снижении процентных ставок, как ожидается, смягчит действие сдерживающих экономический подъем факторов и закрепит устойчивость сформировавшихся тенденций роста ВВП. В этом случае расчёт делается на возможность такого оживления, которое воспримет более дешёвые деньги, используя их для активизации хозяйственной деятельности.

В условиях общего повышения банковской ликвидности снижение процентных ставок будет способствовать ограничению притока краткосрочного иностранного капитала. При этом не исключается вероятность роста изменчивости на валютном рынке и соответствующих курсовых рисков.

Одно из следствий снижения ставки будет заключаться в увеличении налогового бремени на хозяйство: «Так уж сложилось, что данный инструмент (ставка рефинансирования ЦБ), помимо функции экономического регулирования, имеет еще и функцию фискального ориентира, — данный показатель используется для расчета налоговой базы по некоторым налогам, расчета пеней и различных процентов».И вместе с этим, указывается, что уменьшение уровня ставки означает сокращение некоторых бюджетных расходов: объем средств, выделяемых в рамках бюджетных кредитов и субсидий, часто рассчитывается в пропорции от ставки рефинансирования. Но если уж так говорить, то эффект безусловно неоднозначный, по крайней мере размер пеней и "различных процентов" уменьшится, если есть зависимость от ставки, тогда как база по налогам действительно может вырасти. В этом случае результат будет неблагоприятным, так как база растёт, а размер пеней и штрафов уменьшается как относительно, так и абсолютно, поэтому возникает больше желания просрочить уплату уже начисленных налогов, тогда как по начисляемыми этот эффект будет меньшим. Но если отвлечься от этих рассуждений и посмотреть на изменение агрегата М2, том можно увидеть объективное обоснование для снижения ставки, ведь его размер начал уменьшаться ранее того, года ставка была снижена. При ставки MIACR держались на повышенном уровне. Получается, что ставка рефинансирования сама стала жертвой положения на денежном рынке, вместо того, чтобы быть его регулятором. Возвращаясь к текущему уменьшению, следует понять, насколько значимо снижение ставки на 0,25%? Одно из мнений состоит в том, что нет: «Снижение ставки рефинансирования на 0,25%, да еще и накануне праздников — это, скорее, желание произвести психологический эффект: данный шаг, вероятно, говорит о том, что отечественный регулятор намерен и в следующем году идти по пути снижения ставки рефинансирования. И если данные ожидания оправдаются, то это, безусловн, окажет положительное влияние на экономику нашей страны».

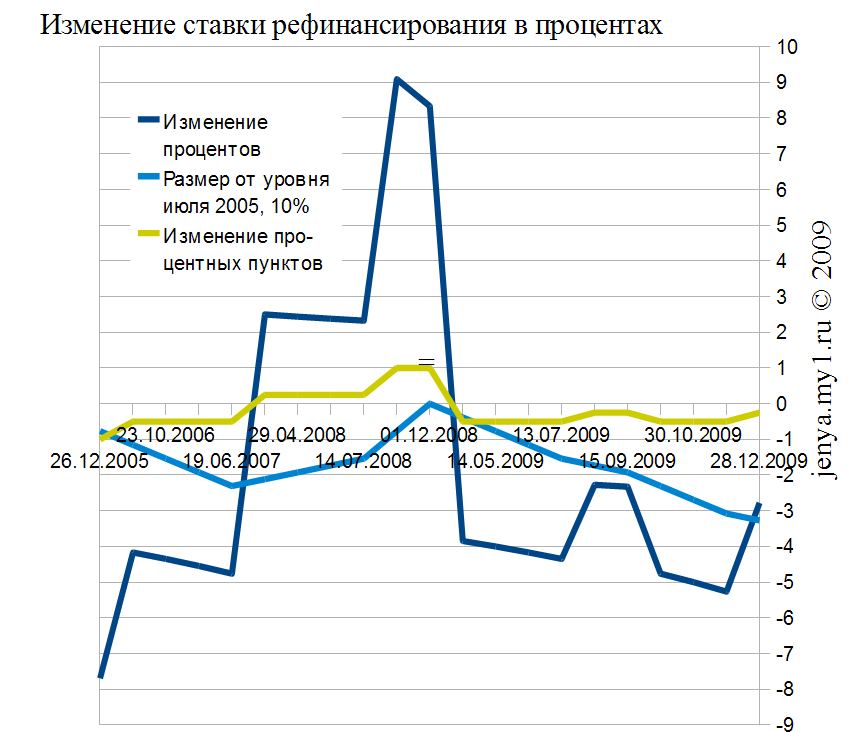

Так то оно так, только совсем не так. Ведь снижение происходит не на 0,25%, а на на 0,25 процентных пункта и эти на 0,25 процентных пункта для 9 % значат совсем не то же, что для 13 %. А именно изменение составило 2,78% от 9%, тогда как для ставки 12% это изменение на 0,25 процентных пункта составило бы только 2% от 12%.

Рисунок 2. Изменение ставки рефинансирования в процентах и процентных пунктах. Или можем представить в виде с равномерными интервалами между изменениями для отображения влияния каждого изменения.

Рисунок 3. Изменения ставки рефинансирования в процентах и процентных пунктах. Изменение в процентах, тем не менее, не отражает специфики кредитных отношений, поскольку именно изменение в процентных пунктах относится к соотношению привлечённых и подлежащих возврату средств, поскольку процентные пункту представляют собой проценты от привлечённой суммы средств. Но мы не можем не признать разницу между изменением ставки с 35 до 34 процентов и с 5 до 4 процентов, или же с 35 до 30 и с 10 до 5. Разница состоит, прежде всего, во влиянии процента как расхода на хозяйство, поскольку при изменении ставки с 10 до 5 % финансовые расходы действительно сократятся в 2 раза, а это означает, что можно привлекать больше средств с такими же расходами. Эффект от такого снижения, конечно, временный, поскольку другие показатели, такие как норма прибыли и инфляция могут свести его на нет со временем, если ставка снижается во всём хозяйстве. На увеличение кредитования рассчитывают и при нынешнем снижении ставки рефинансирования: "В моем понимании, нормальным темпом роста может быть рост кредитования на 1,0-1,5 проц в месяц, или 10-15 проц в год в ближайшие годы", — говорит председатель БР Сергей Игнатьев. Но при этом существуют серьёзные препятствия для снижения доступных отраслям реального сектора ставок: "Необходимо учитывать не только стоимость привлеченных средств, но и коэффициенты риска, которые могут возникать по тому или иному кредиту. В частности, для ВТБ24 основу ресурсной базы составляют, преимущественно, средства клиентов, и именно стоимость привлечения вкладов является для нас индикатором, определяющим, в конечном счете, цену кредитных продуктов. Снижение процентных ставок по кредитам зависит от ситуации на рынке. Как только стоимость привлечения ресурсов для банков реально снизится, уменьшатся коэффициенты риска просрочки, будет изменена и стоимость кредитных продуктов для населения" — говорит представитель ВТБ24. Итак, ставки значительно определяются рисками просрочки кредита (шире риском успешности сделки), выгодностью предоставления кредита (с учётом возможности более выгодного вложения, в том числе в будущем) и стоимостью привлечения кредита. И эти факторы чаще всего взаимосвязаны. Например, существует парадокс увеличения стоимости кредита: чем больше риск просрочки, тем больше стоимость кредита, а на макро уровне чем больше повышается эта стоимость, тем больше возрастает риск просрочки. На основе подобных механизмов и возникают многие неблагоприятные хозяйственные явления

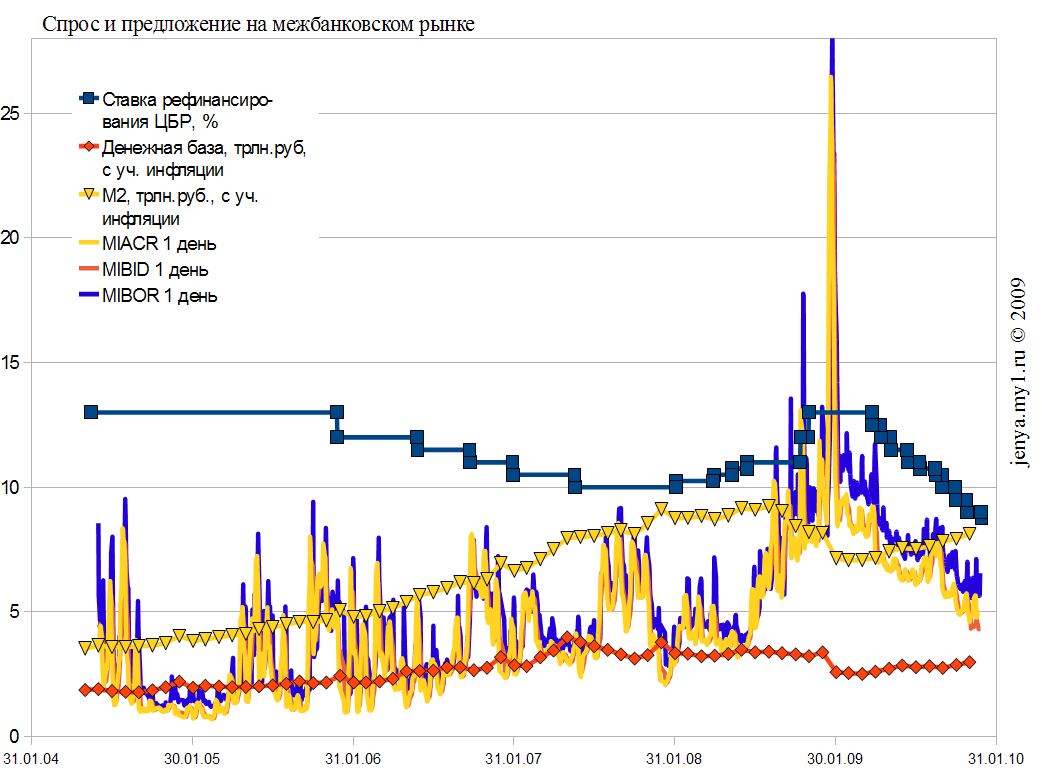

В этой связи обращает на себя внимание превышение ставок по размещению кредита (MIBOR) над ставками по привлечению (MIBID), что говорит о существенной изменчивости и учёта участниками рисков (оцениваемых в отношении возможного увеличения ставки или наличия лучших вариантов вложения): Рисунок 4. Ставки привлечения, размещения и по совершённым сделкам (сглажены по интервалу 5 дней) и ставка рефинансирования. |